随着全球对“双碳”行动的逐步推进,新能源产业已经成为世界关注的焦点,能源转型背景下汽车电动化趋势愈发明朗。虽然目前不锈钢仍是镍最大的消费领域,但电动车领域三元电池对镍的需求增速迎来爆发,目前看未来仍将保持稳健增长态势,而随着美国和欧盟等世界主要国家设定了2030-2040年电动化目标,全球电动化大势已起,新能源持续带来需求增量。而供应端受疫情等因素扰动,高冰镍、湿法中间品等投产仍难以弥补电动车快速的需求增长,短期偏紧格局或将持续,未来关注高冰镍的投放节奏和湿法中间品产能投放情况。

镍产业链主要矛盾

站在目前时点来看,未来较长时期镍产业的主要矛盾将聚焦在硫化镍矿资源不足的背景下,资源潜力较大的红土镍矿供应和加速增长的硫酸镍需求如何匹配的问题,其中红土镍矿火法工艺的高冰镍和湿法工艺的湿法中间品供应就显得尤为重要。下面将从上游矿端——中游冶炼来分析镍的整体供应,进一步考虑未来镍新增供应能否满足硫酸镍需求增量的情况。

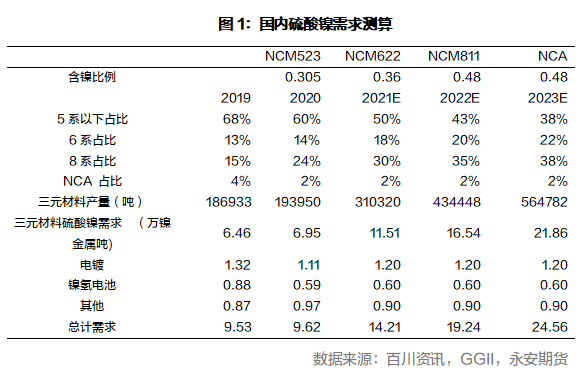

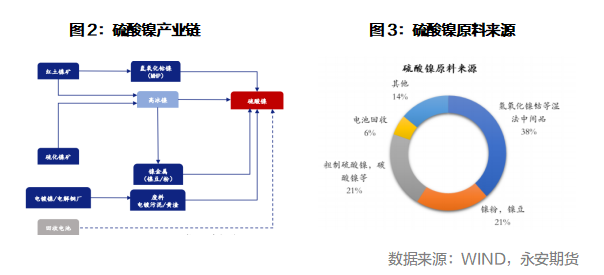

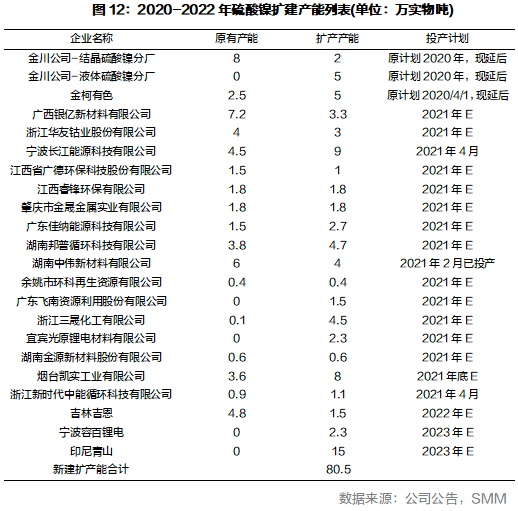

根据测算,未来两年国内硫酸镍的需求将保持40%左右的增速,2022年和2023年硫酸镍需求将达到19.4万、24.56万镍吨,其中主要增量来自于三元材料对硫酸镍需求的增量。在需求加速增长的过程中,分析供应是否能跟上需求的增长就尤为重要。尽管硫酸镍企业针对不同的原料,生产工艺不同,采用不同的生产线,但生产工艺比较简单,投资少,建设周期短(2-6个月),产能扩张快,需求响应比较及时,所以产能基本不存在瓶颈问题,而原料端的供应会成为产能释放的瓶颈。硫酸镍原料主要有电解镍(镍豆)、镍湿法中间品、高冰镍和废料。而镍豆产量平稳、废料增长有限,未来供应的关键在于湿法中间品和高冰镍的投放。

镍未来供应格局

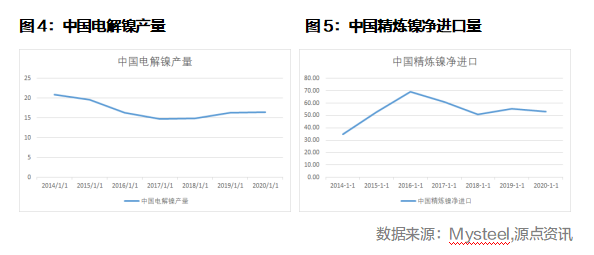

从全球镍矿供给结构来看,2000年全球60%的镍矿供应是硫化镍矿,而2019年全球仅有35%的镍矿供应是硫化镍矿,红土镍矿逐渐占据主导地位。硫化镍矿开采历史悠久,经历多年开采目前全球的硫化矿整体储量、产量及品位处于下滑通道,镍豆整体产量也趋于平稳,全球镍豆产量也基本维持在在20-23万吨水平。

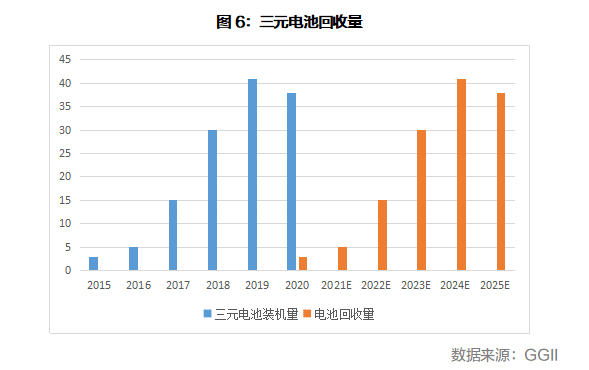

用于作为生产硫酸镍的原料的废镍主要来自废铜电解液和回收电池,回收电池又以三元电池为代表。我国的再生镍市场相对于欧美等发达国家而言相当于起步阶段,未来随着三元电池等回收加速,废镍供应前景广阔,但发展仍需时日,对于镍中短期供应增长相当有限。

三元电池回收市场是一片蓝海,但爆发尚需时日。三元电池市场2017年才形成规模,之后逐年增长,过去5年年均增速约55%。三元电池使用年限通常在5年左右,所以现在大多数电池尚未到回收期,电池废料市场规模较小。若电池使用年限按5年来算,预计到2022年,电池废料市场才会有一定规模。由于电池的质量稳步提升,使用年限也在提升,加上电池的梯级利用,预计未来两年内电池废料供应有限。以格林美为例,其全面聚焦发展动力电池回收为主体的新能源业务,践行“城市矿山”理念,目前年回收镍10000吨以上,预计到2025年将达到40000吨以上。

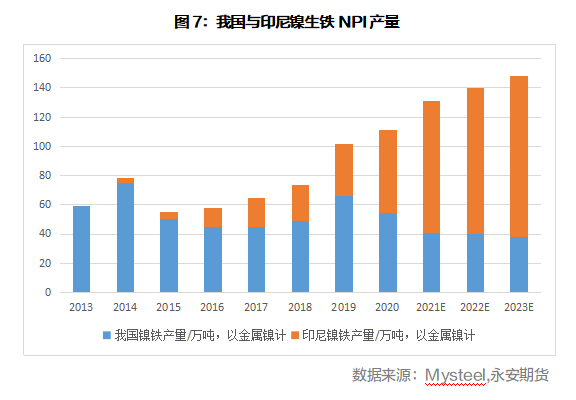

随着硫化镍矿资源逐渐贫化,红土镍矿成为主要供给形式。未来通过冶炼红土镍矿将成为主要的镍供给增量,红土镍矿可以分别通过火法和湿法工艺制得硫酸镍生产原料高冰镍和湿法中间品,二者将共同相辅相成、互为补充成为未来硫酸镍原料的主要供应增量来源。

红土镍矿通过RKEF工艺制成镍铁,再经过吹炼造锍可制得高冰镍,仅需要在原先RKEF生产线上加上一道转炉,工艺并不复杂。这项技术最先由淡水河谷(Vale)掌握,我国青山集团于今年年初宣布已经掌握这项技术,并宣布于今年10月开始一年内向华友钴业和中伟股份供应10万吨高冰镍(含镍量75%)。倘若高冰镍的量产能顺利进行,那么就能将原先过剩的镍铁产能用于生产高冰镍供应高度紧缺的硫酸镍需求,那么对整个镍供应格局将产生翻天覆地的改变。对于高冰镍的供应关键在于其转产的经济性,即镍铁——硫酸镍和镍铁——不锈钢二者的经济性孰优孰劣。印尼镍铁价格大约在不到8000美元每吨,镍铁——硫酸镍的现金成本大约在2500-3500美元之间,而完全成本在4000-5000美元之间,当硫酸镍和镍铁的价差足够大时,镍铁厂有足够大的转产激励。但在目前时点来看,由于镍矿持续紧张和疫情的原因,镍铁的价格持续高涨,而硫酸镍的价格较年初变化不大,二者价差持续收窄,目前国内价差在2万元左右,当前节点镍铁厂转产的利润驱动有所转弱,并且受疫情等因素影响,下半年高冰镍能否顺利投产还存在较大不确定性。我们需要关注的是,镍铁和硫酸镍的价差变化以及随着青山一年供货期的临近,要愈发谨慎看待供应端的变化。

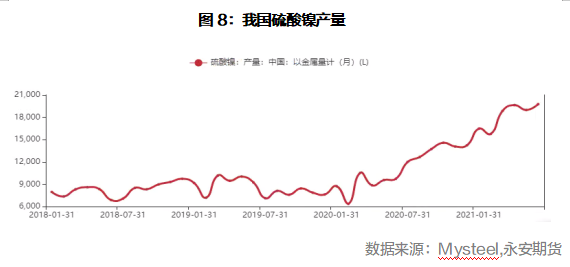

中国2019年硫酸镍产量为10万金属吨左右,2020全年硫酸镍产量为13.51万金属吨,截至2021年6月,半年已经生产超11万金属吨,逼近2020年全年生产量。中国硫酸镍以自给自足为主,进口较少,几乎没有出口,2020年全年净进口量为4925实物吨,截至2021年5月,进口量为14776实物吨。在我国硫酸镍供应原料端来源中,湿法中间品占到40%以上。与镍豆产量趋于平稳、废镍供应受限制于长周期的发展不同,湿法中间品的供应倘若产能爬坡顺利,短期内将是巨大的供应增量。

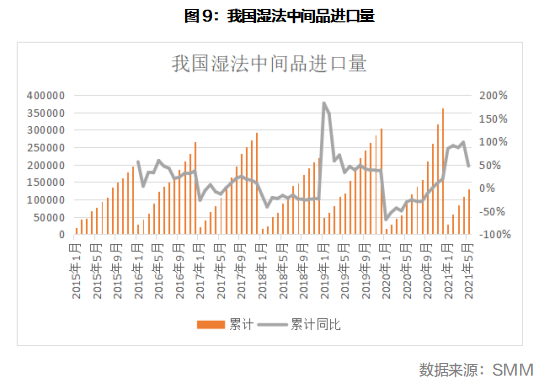

正如其名,湿法中间品是通过湿法工艺从红土镍矿冶炼而成,与火法炼制红土镍矿不同,湿法工艺使用的是低品位红土镍矿,二者相得益彰。湿法中间品是国内用于制成硫酸镍的主要原料,2020年我国进口湿法中间品36.3万吨,同比增长约20%,达到历史新高。

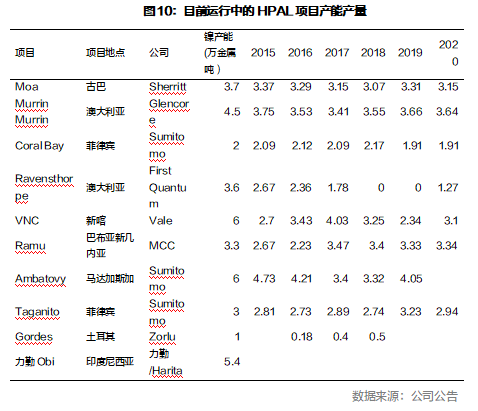

目前全球HPAL湿法中间品在产项目为9个(加上今年投产的力勤为10个),在产产能约35.6万金属吨,截至2025年预计新增6个HPAL项目,有望增长到72.2万金属吨。基于中冶瑞木的成功经验,中资企业纷纷在印尼建设HPAL项目,力勤OBI项目已于今年5月正式投产,预计以华友钴业、格林美为核心的中资项目也有望顺利投产。目前中资项目规划的湿法中间品产能合计28.4万镍金属吨,是未来5年全球HPAL产能主要的增长来源,而印尼也有望随之成为全球镍湿法中心。

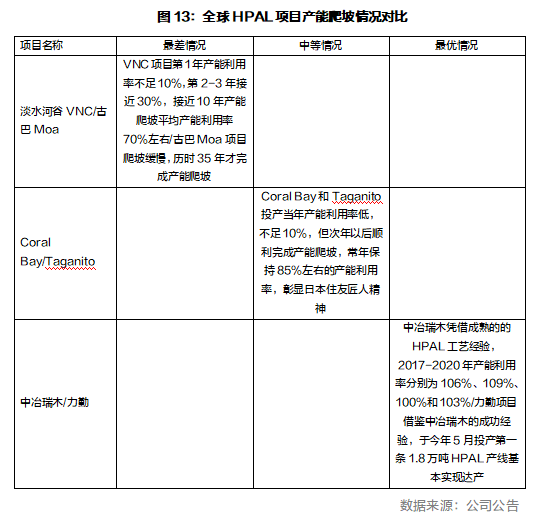

HPAL作为红土镍矿冶炼工艺中难度较为复杂的工艺之一,历史项目大部分均未实现达产。HPAL冶炼工艺设计复杂、流程长,要求实时对流程中的矿石成分进行调节,对工艺流程设计与运营能力要求极高,具备较高的Know-how壁垒,且其闭环的流程设计导致容错率低、生产线改扩建难度大,其高强度的资本开支水平也提高了行业门槛。目前全球仍处于运营状态的10个项目生产状况差异性极大,基本都没达到预先设计的产能上限,只有我国的中冶瑞木项目完全达到预计产能且超过产能上限运营,成为全球最成功的HPAL项目。新建HPAL项目通常有一段较长的产能爬坡过程,投产初期供给增量不大,随着对湿法工艺的不断熟练运用,产能利用率会有一个较大幅度的增长,目前在产的HPAL产能利用率较好的项目基本都在85%左右,以日本住友金属的菲律宾Coral Bay和Taganito为代表,Taganito 项目完全复制了Coral Bay 项目的工艺,爬坡迅速。可见,如果能熟练掌握湿法工艺,产能爬坡速度显著,基于中冶瑞木工艺的成功经验,第一条1.8万镍金属吨的 HPAL 生产线于今年5月正式投产,目前已基本完成产能爬坡实现达产。

今后三年,预计将有华越、青美邦、华飞三个项目投产,共计产能为23万金属吨,是未来硫酸镍原料来源的主要增量之一。2020年我国硫酸镍产量也仅13万金属吨,国内硫酸镍产能将保持稳定增长,预计2023年增加19万吨,增至32万镍金属吨,3年CAGR为31%。而华越等三个湿法项目能否在较短时间内完成产能爬坡,对于硫酸镍产能能否顺利释放来说至关重要,否则原料端的贫乏将成为产能释放的瓶颈。

我们可以借助以往新投项目产能爬坡率来考察未来这三个主要增量项目的供应情况。可以假定三种情况,分别最差情况、中等情况、最优情况,其中以淡水河谷VNC和世界上第一个采用HPAL工艺古巴Moa项目作为最差情况,中等情况以日本Coral Bay和Taganito项目代表,最优情况以我国中冶瑞木和今年刚投产的力勤项目为代表。

淡水河谷VNC项目由于过于复杂的流程设计,直接启用了大量未经工业化试生产测试的工艺,投产后酸泄露事件不断,并造成了对当地环境的污染,加重了当地人民对镍矿项目的反对,生产活动常因游行活动或故意破坏而被迫停止,导致产能利用率极低,而古巴Moa项目作为全球第一个投产的HPAL项目,爬坡缓慢,历时35年才完成产能爬坡。在当前中资企业丰富的湿法工艺运营经验和印尼当地园区较为良好的生产环境背景下,该种情况由于其特殊性,发生的可能性不大,不予考虑。

而我们重点需要关注的是第二种和第三种情况,也就是相对乐观的情况。根据日本住友和中资企业中冶和力勤的情况来看,在熟练运营湿法工艺的基础上,便能在较短的时间内完成达产甚至超产。住友的Coral Bay项目投产后第三年便完全达产,Taganito项目完全复制了Coral Bay项目的工艺,爬坡迅速,可见如果掌握了工艺的关键所在,便能突破Know-how壁垒,后续新建项目运营起来便更加得心应手。中国中冶集团的瑞木镍钴项目是我国第一个HPAL项目,也是目前全球唯一一个可以稳定满产甚至超产的项目,为我国镍行业其他企业在印尼大力发展湿法冶炼项目提供了极佳的经验借鉴基础,于今年5月的力勤obi岛项目便是在借鉴中冶丰富湿法工艺经验基础上顺利投产,已基本完成达产。

更进一步地,我们设想两种相对合理情况,第一种情况假设新投项目按照相对较快的产能爬坡率上升,由于华友钴业和格林美都是首次在红土镍矿上运用HPAL供应,假设投产当年以积累运营经验为主,产能利用率10%左右,随后以每年20-30%的产能利用率上升,花费3-4年时间实现达产,这种情况下,在达产前,湿法中间品供应非常紧张,三元前驱体生产企业必然通过其他途径获得硫酸镍原料。另外一种情况是按照力勤的情况,借鉴中冶丰富的运营经验和力勤因地制宜成功投产经验下,投产当年便能顺利达产,该种情况是最为乐观的情况,但也并非不可能,该种条件下,湿法中间品的供应相对较为宽松,硫酸镍的供应格局较为乐观。同样地,我们还要关注其中潜在的风险。在工艺端,华友钴业使用的工艺流程与力勤矿业类似,青美邦项目由格林美自发研究,力勤在中冶的基础上能够顺利达产,是否意味着华友钴业和格林美的项目能够按照设想中顺利达产还要打上一个问号。

未来展望

目前来看,电解镍产量保持相对稳定,硫酸镍因三元正极材料快速增长的需求出现爆发式增长,今年新能源汽车进一步超预期增长,带动硫酸镍需求的加速,硫酸镍市场短期依旧紧张。湿法中间品供应不足,导致镍豆升水长时间维持在高位。中长期来看,随着美国、欧洲等世界主要国家相继提出要在2030-2040实现电动化目标,镍需求增量主要集中于硫酸镍上,而硫酸镍产能释放又取决于原料端的供给,因此未来要关注青山高冰镍的投放和未来湿法中间品新建产能的产能爬坡情况,二者共同决定了供应端到底是偏紧张还是偏宽松,对于未来镍价将有较大的影响。

本文转自永安期货,仅供参考,不构成投资建议,据此交易风险自担!