高息股龙头,开始退潮了

2023年底以来,银行板块借着市场高红利风格东风逆势上攻,累计涨幅超13%,大幅跑赢主流股指和多数板块表现。其中,四大行屡次创阶段性新高,股份制、城商行们也都涨势喜人。

如今,上市银行们开始披露2023年成绩单,部分龙头表现不及市场预期,开始证伪此前业绩增长稳健的上涨逻辑。

光大银行就是典型代表,A股最近5个交易日大幅下跌9%,H股3日大跌11%,一把吞噬2个月涨幅。

此前,市场选择高红利板块抱团,追求的无非就是业绩增长稳健、分红高,在宏观大市疲弱大背景下进行防御性配置。

但伴随着红利板块一路上涨,现在也到了业绩兑现的时候,更应该警惕一下红利风格大市暴涨之后的投资风险了。

01

A股42家上市银行中,招行是经营优秀的代表性银行,光大则是经营相对普通的代表性银行。从这两家银行2023年成绩单,可以一窥银行业的整体表现。

2023年,招行营收3391亿元,同比下滑1.6%,归母净利润为1466亿元,同比增长6.2%。营收系14年来首次负增长,原因是各个业务线均出现了收入下滑,包括净利息收入和非利息收入均出现了下滑。

营收减少,利润反而增加,其原因也很简单,即通过大幅压减信用减值损失,释放一些利润出来。

再看光大银行,2023年营收1456.9亿元,同比下降3.9%。归母净利润407.9亿元,同比下降9%。拉长时间看,年度营收负增长并不多见,仅在2009、2017、2022年出现过。归母利润出现负增长是2010年上市以来首次。

单季度拆分看,四季度营收同比下滑2.6%,降幅较三季度的-8%明显收窄。但归母净利润同比大幅下滑62%,环比下滑77%。主要系四季度资产减值损失同比增长67.9%,或源于信用卡、消费贷的资产质量压力。

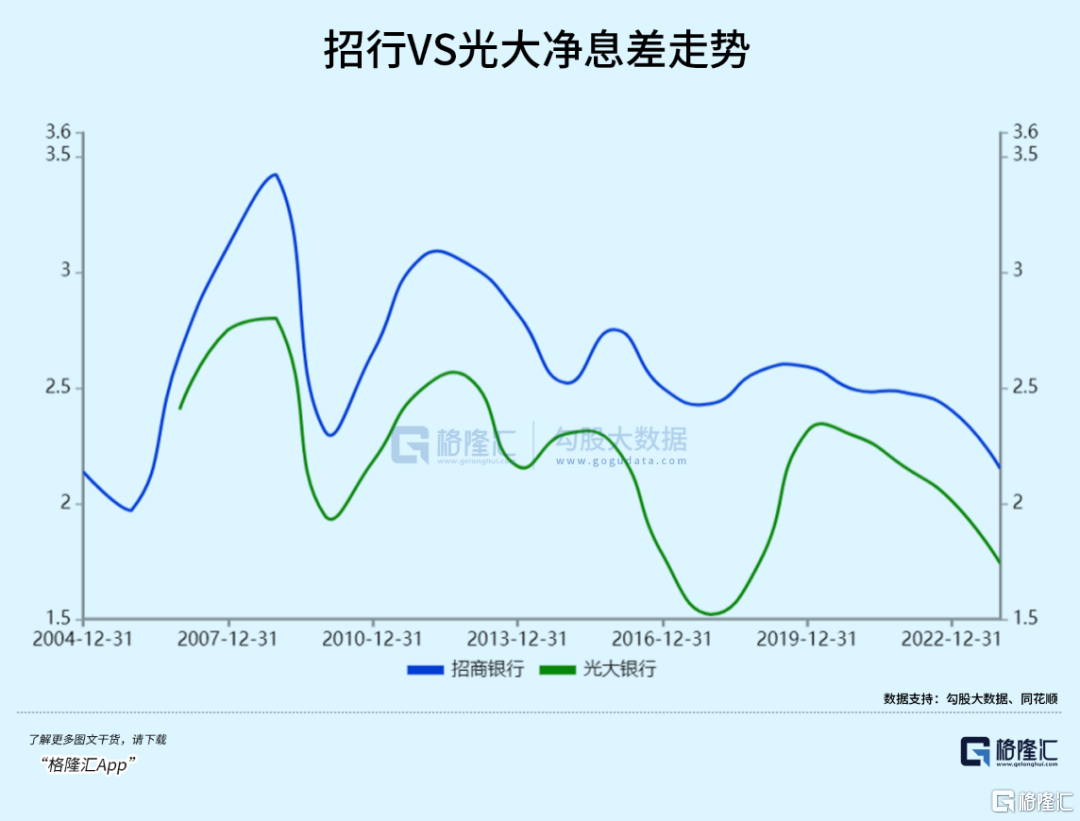

再看净息差,2023年招行、光大分别为2.15%、1.74%,较2022年大幅下滑25BP、27BP,创下2005年、2017年以来新低。

净息差是银行获利能力最重要的指标之一。该指标大幅下滑,代表着主营信贷业务面临不小挑战。资产端,在存量按揭利率调整以及LPR多次调降之下,贷款收益率降幅较大,生息资产收益率录得较差表现。负债端,存款持续定期化以及同业融资成本上升导致整体负债成本上升。

非利息收入中,两家银行净手续费及佣金收入均出现两位数的下滑。此外,招行代销基金、理财、信托均下滑20%左右,而保险收入增长了9.3%。不过,保险从去年三季度开始,定价下调,且新的监管出台,万能险利率要进一步压降到3%以下,给银行的手续费会进一步减少,2024年这块收入面临较大挑战。

不过,其他非利息收入,两家银行均同比增长了22%以上,源于中国债券市场牛市,大幅提振了投资收入,对冲了整体非利息收入的表现。

招行的非利息收入已经连续2年下滑,对该行轻资产大财富管理的战略存在一定的压力。此前市场给予招行较高的估值溢价,其中原因之一就是看重招行的财富管理,认为可以成为整体业务增长的小引擎。如今,这一预期需要修正。

再来看一下资产质量。不良贷款率,招行为0.95%,光大1.25%,表现相对平稳。不良贷款拨备率,招行为437.7%,同比下降13%。这是招行连续2年下降了,可见经营压力不小,需要适当通过降低拨备覆盖率来释放此前隐藏的利润。

光大拨备率为181.27%,比2022年下降6.66%。该绝对值位列42家上市A股上市银行倒数几位,跟招行表现差距甚大。

从两家银行最新财报表现能够很清晰地反映出银行业的经营压力。事实上,从已经披露财报的上市银行中看,确实没那么乐观。

比如,工行、交行等国有大行利润同比增长不足1%,农行、中行利润增长均不足4%,浦发银行利润同比更是大幅下滑28.3%。

02

过去2-3年,由于以沪深300为首的大盘成长风格持续回调,市场风险偏好大幅下降,以至于主力资金抱团红利板块,逆着大市走出了一波超级行情。

即便逆势涨了这么多,但整体估值看起来并不高。据数据显示,中证红利指数最新PE为6.84倍,处于2018年以来中位数7.15倍下方。最新PB为0.73倍,同样远低于2018年以来中位数0.86倍。

基于估值角度看,不少人认为红利风格板块还有很大的估值修复空间,对于红利股未来的行情抱有很高的期待。不过,从银行披露的业绩面来看,我们也需要防范警惕一下其中的投资风险。

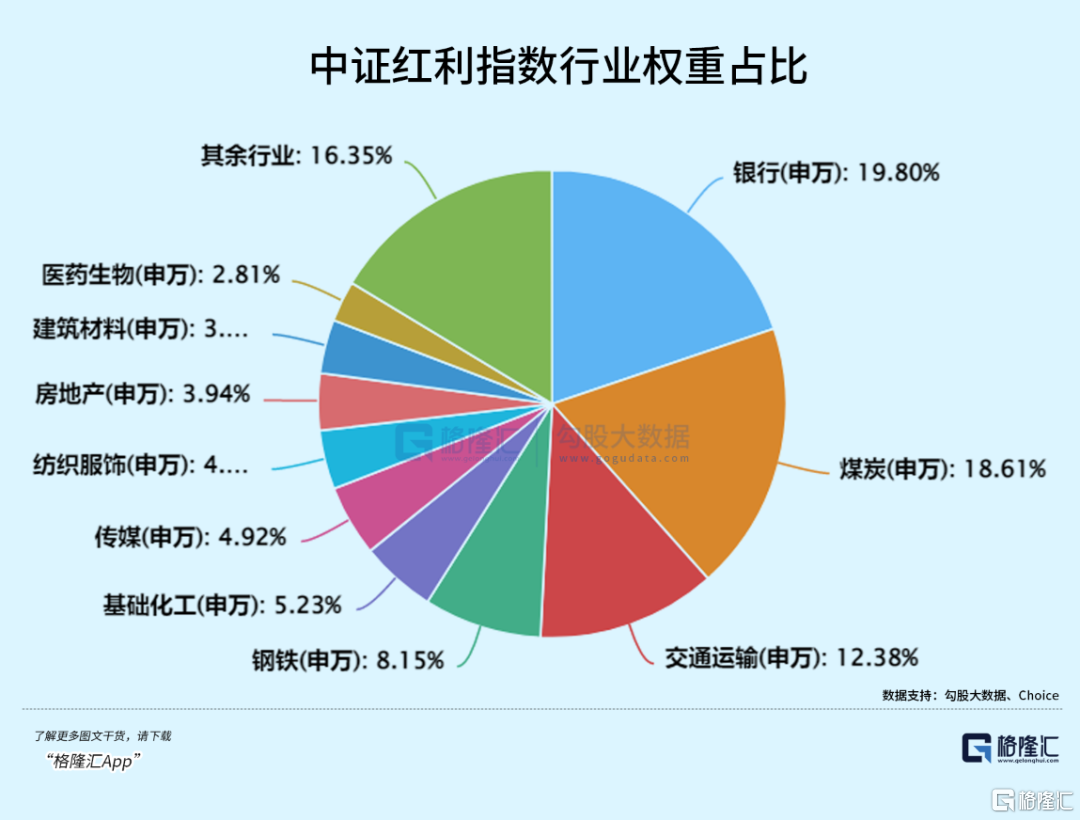

整体看估值倍数,并不能很好反映红利风格真实情况。从中证红利行业布局看,银行成分股17只,占总权重的19.8%。其次是煤炭,成分股14只,占比18.6%。再其次就是交通运输,占比12.38%。

银行权重占比很高,但2018年以后估值一直处于震荡下行态势,从最高的1.2倍回落至如今的0.57倍,显著拉低了红利指数的估值倍数。

从基本面上来看,市场给予的预期很高,但现实表现可能并没有那么乐观。

首先看银行,行业未来整体盈利将面临不小压力。主营信贷业务方面,信贷规模伴随经济增长放缓而放缓,净息差同样是持续收窄趋势。另外,信贷结构也发生了深刻变化,原来信贷占比高、利差高的优质资产——房地产业务已成为过去式。种种因素导致银行主营业务增速会趋于下行。被给予厚望的财富管理业务,由于资本市场波动大、代销渠道费率下降等因素,其实挺难扛起整体业务增长大旗的。

再看煤炭。过去几年吃到了供给侧改革的巨大红利,煤价中枢往上抬升,盈利能力持续提升。但我们要清晰地认识到,这种红利并不可以一直持续,因为包括光伏、风电为首的新能源目标就是逐步吃掉传统能源的市场份额。在可以预见的未来,煤炭将从现在“新兴”角色重新回归传统行业角色。

近来,煤炭龙头潞安环能在10多个交易日中一度闪崩近30%,而此前在短短几年内飙涨超400%。据3月23日披露的2023年业绩快报,净利及扣非净利均同比下降超40%,导致股价连续闪崩。潞安环能的业绩表现,再次为市场抱团高息红利板块敲响了警钟。

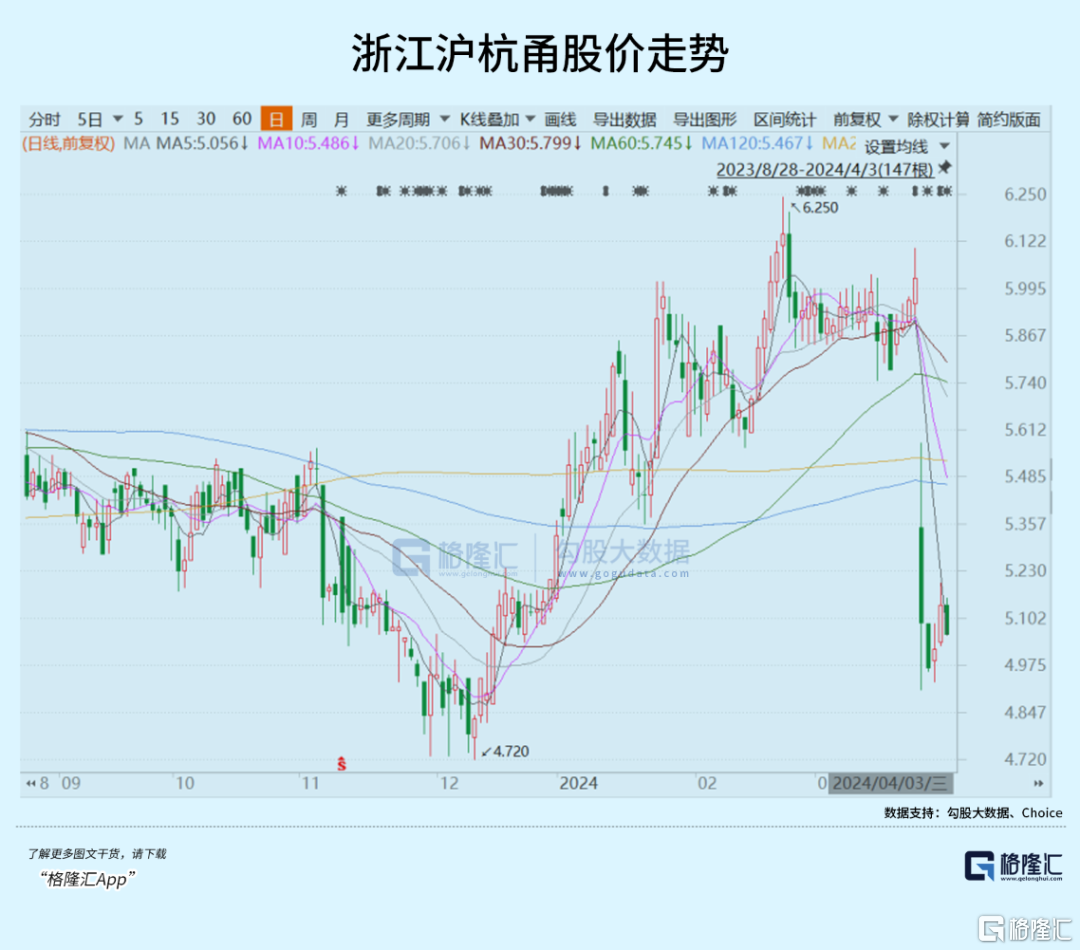

再看交通运输。高速公路收费是一门好生意,类似经营水电站,前期投入电站后,后期就是一台源源不断的印钞机,基本稳赚不赔。基于其良好的生意模式,高速优质龙头同样被市场追捧,不断创下新高。如今业绩披露期,一样有地雷。

最近5个交易日,浙江沪杭甬累计暴跌16%,其导火索源于刚刚披露的2023年成绩单。归母净利润仅同比增长0.87%,且股息分配不及市场预期。据年报显示,浙江沪杭甬每股派发0.35港元,相较于2022年下滑15%左右。曾经的高股息,如今降低了派息,资本市场自然用脚投票。

不管是光大银行、潞安环能,还是浙江沪杭甬,其业绩表现已经给市场此前强烈的预期降温了。同时,此前涨幅最高的煤炭板块近期已经大幅回撤近10%。

03

经历了3年市场的毒打,投资者对成长风格的偏好降到了冰点,有些无人问津的味道。而红利风格却享受此前成长风格一样的抱团行情,颇有一种将其视为成长股的狂热。

以煤炭、电力、银行为首的大盘价值PE为7.7倍,处于2018年以来估值分位数的48.6%,高于大盘成长分位数的22.2%和小盘成长分位数的42.7%。我们需要防范在宏观经济向好和美联储降息大背景下,市场风格进行切换的风险。

万物皆周期。做投资更要相信周期,尊重周期。

来源:格隆汇

温馨提示:最新动态随时看,请关注金投网APP。

免责声明:文章中操作建议仅代表第三方观点与本平台无关,投资有风险,入市需谨慎。据此交易,风险自担。

黄金期货开户

黄金期货开户