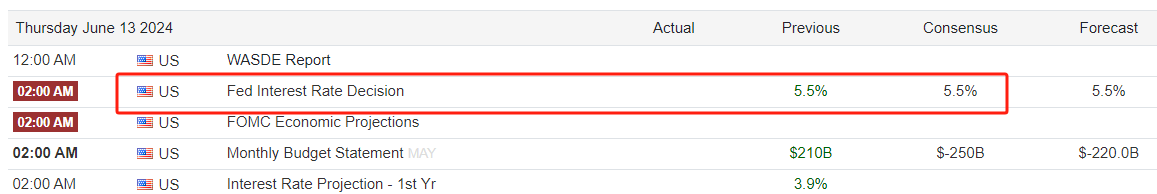

本周四凌晨2:00,美联储将公布6月份利率决议结果,市场普遍预期其将维持5.5%的基准利率上限不变,预期落地的话,美元指数将受利多提振。考虑到上周加拿大央行和欧央行相继降息25基点,美联储出现跟随性降息的概率仍然存在。今日20:30,美国劳工部将公布5月CPI年率数据,市场普遍预期核心数据和名义数据都将与前值差别不大。这将意味着美国的通胀下降速度减缓,美联储降息紧迫性下降,利多美元指数。如果上述判断得到证实,今日美盘时段,美元指数可能出现亮眼表现。

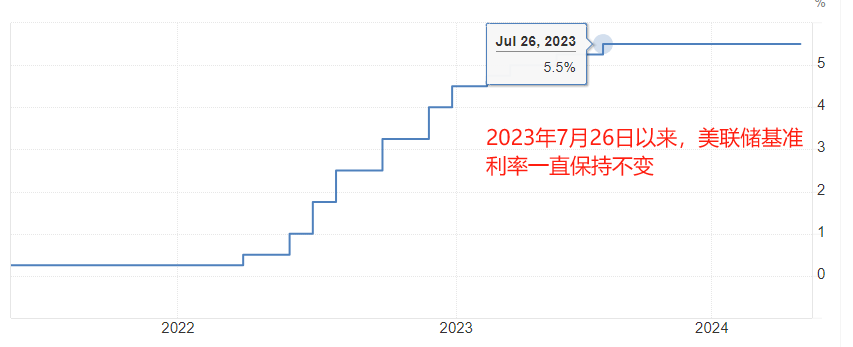

自2023年7月份以来,美联储一直保持5.25%~5.5%的基准利率区间不变,时长即将达到12个月。上一次降息周期之前,美联储维持高利率不变的时间段为2019年1月至2019年7月,持续约6个月时间;更早一次的降息周期,美联储维持高利率不变的时间段为2006年7月至2007年10月,持续16个月时间。按照(6~16个月)的高利率维持时限计算,美联储首次降息的时间点远未到来。如果晚间CPI数据如预期一般降幅有限,美联储维持高利率的时间将更长。

4月25日是十年期美债收益率最近形成的一个相对高点,收益率由涨转跌的主要原因是欧央行副行长金多斯发表鸽派言论,提前透露欧央行将会在6月份降息的消息,使得国际市场对于美联储降息的预期也出现升温。技术角度看,4月25日至今的回调走势已经突破前一轮上涨波段的趋势线,回调转变为多空反转的概率较高,十年期美债收益率还将进一步下行。

6个月期美债收益率为5.38%,一年期美债收益率为5.17%,长期债券收益率低于短期债券收益率,倒挂迹象显著,且长短期债券的利差达到21个基点,满足一次正常降息的幅度(10~25基点)。债券收益率倒挂现象说明,美联储在6个月至1一年降息的概率较高。以当下6月份的起点计算,年内第一次降息将会出现在12月份。需要提醒的是,两个月期的美债收益率低于3个月期收益率,但两者利差较小,不足以容纳一次正常降息。这就意味着,两个月后的8月份,美联储的降息可能性将大增,届时,美元指数将受到利空冲击。

ATFX风险提示、免责条款、特别声明:市场有风险,投资需谨慎。以上内容仅代表分析师个人观点,不构成任何操作建议。请勿将本报告视为唯一参考依据。在不同时期,分析师的观点可能发生变化,更新内容不会另行通知。