威尔鑫:金银市短期跌宕 勿疑中长期牛市

周二国际现货金价以1515.3美元开盘,最高上试1525.9美元,最低下探1512.3美元,报收1523.5美元,相较于前日上涨7.7美元,涨幅0.51%,日K线呈现一根振荡回升的小阳线,白银价格亦然。

近几个交易日金银及外汇市场的波动有些无视基本面指引,使得根据数据消息面进行市场操作的难度很大,我们认为这是市场对前期基本面反应略显过度的修正,不会影响市场的中长期格局。那么金银市场的中长期格局如何呢?应牛市无疑。故近期我们尽管也曾做空,但都是短线过渡交易:上周五再度回补的空头,昨日在1514.5美元附近获利平仓,并挂单1527美元再度逢高回补空头,这个价格在今日亚洲早市7点前出现,但从随后至今的盘口观察,我们认为这个价格的短空回补,不具备多大安全性,故日内需进一步灵活处理。而从近两日数据消息面来看,金银市场的中长期牛市应无大多疑虑,尤其是黄金。

从数据消息面来看,主权债务危机的忧虑仍是近期焦点,但市场对该消息面的反应已显得麻木,除非主权债务危机市场发生重大超市场预期的突发事件,那可能会对金融市场形成更强冲击。就可能形成金融动荡的环境来看,无论欧债危机还是美债危机,都将形成对黄金避险魅力的提振,尤其是美债危机忧虑。

从目前希腊债务危机抒困的进程来看,至少希腊产生市场理解的违约可能不大,但不排除希腊债务最终的解决方案出现偷换违约概念的可能,即将实质上违约的方案解读为不违约的新举措。但我们可以认为欧盟绝对不会让希腊债务危机的情况在欧盟进一步蔓延,而希腊GDP仅占欧盟2%,故对欧元的负面冲击有限。就好像利比亚战乱对全球原油市场的影响一样,期初市场也是过渡忧虑利比亚战乱会影响全球原油供应的平衡,进而形成金银市场的投机炒做氛围,在投机炒做的概念破灭之后,市场回归理性。而希腊债务危机的概念炒做早在09年年底就已经更为激烈的上演过,目前换些作料也不会炒出更好的效果来。

具体消息面上,德国央行新任行长魏德曼日前对希腊援助计划施加压力,希望各国同意在没有欧洲央行参与的情况下进行希腊救助计划,他并称,希腊债务违约不会导致欧元不稳。

魏德曼在接受德国《周日世界报》采访时表示,欧洲央行不希望让紧急债券购置计划成为“长效机制”,而希腊能否贯彻财政撙节和资产售让举措是确保债务不出现违约的关键。魏德曼说道:“如果希腊不兑现承诺,那么就会动摇援助计划资金的基础。这项决定将由希腊自行作出,而国家无疑将承担违约所造成的严重经济后果。我认为这并不可行,这也会忍让欧洲邻国陷入困境,不过欧元在这样的情况下也能保持稳定。”

魏德曼对于违约的态度和其他其他高级官员的截然相反,欧洲央行委员斯马吉和法国央行行长诺亚都对违约风险发出警告,与此同时,欧盟经济和货币事务委员会专员瑞恩上周也将违约描述成"雷曼兄弟倒闭般的灾难“。经合组织(OECD)秘书长葛利亚周一(6月13日)表示,欧洲债务危机范围料仅限于爱尔兰、希腊和葡萄牙。葛利亚还表示,他不认为上述三个国家以外的其他欧洲国家将寻求欧盟(EU)和国际货币基金组织(IMF)的救助。标普周一下调希腊长期评级至“CCC”,展望为负面,确认希腊短期评级为“C”。下调希腊评级反映与出现融资缺口相关的一次或更多违约的可能性大增。

作为市场人士,我们没有必要对希腊债务解决的细节过分关注,并据此指导市场操作。那么美债市场呢?笔者上周分析强调过,目前过于担心美债危机没有意义。近2年爆发严重美债危机的可能不大,尽管美国官方近两日也多次表达对美债危机的忧虑。美国白宫发言人周二表示,随着8月2日提高美国债务上限的限期临近,不能达成协议的风险上升。美联储伯南克周二表示,如果无法提高债务上限,美国评级或遭到下调,无法提高债务上限将损及美元地位及美国国债市场,将引发市场严重混乱。若美国债务持续增长,将可能导致严重的经济后果。

我们会在8月份看见美债市场的严重后果吗?根本不会。那么美国官方或美国评级机构为何近两周再掀美债危机忧虑,自揭伤疤呢?真有如此善心提醒全球投资者谨慎投资美国吗?非也。就其目的,我们上周也曾解析过:美国失败的QE2将在本月到期,但看看近阶段性美国糟糕的经济数据,美国经济无疑还需要继续刺激。QE2本已招致全球非议,认为是目前全球通胀的罪魁祸首。美国总不能在本月QE2结束之后就再度宣告QE3开始新一轮刺激经济复苏的举措吧,这样还不被全球的唾沫淹死。故此,美国唯有希望以其它的方式来尽可能塑造有利于经济复苏的金融市场氛围,也缓解实质上需要继续释放货币刺激经济的压力。故在当前QE2结束后,不能立即厚颜实施QE3的情况下,美国非常期待弱势美元来形成有利于美国经济步入良性复苏的轨道,故此美国近期自揭美债危机的伤疤,希望市场做空美元,美元汇率的疲软将增强全球一体化后美国经济复苏的竞争力,这就是自揭美债危机,渲染美债危机的最大目的。作为全球储备货币,美国当然不好意思宣称希望美元走弱,但这是他们当前实质上的期待。笔者观点与周二索罗斯的观点也比较相似,索罗斯认为,美国退出刺激政策仍为时尚早,债务疑虑严峻但有些过分。

上述因素与黄金市场有什么关系呢?希腊债务危机虽不致于进一步扩大,但已成为欧盟体系运转中的一个“坏点”,只是我们认为这个坏点不会影响整个欧盟体系的运转。但就长期来看,我们不能排除欧盟体系运转的坏点不会增加,不能否定这些坏点会由点及面的进行扩散,即便这种几率只有1%。忧虑当前美债危机显得过分,但这是全球金融体系中目前尚未获得解决方案的一个隐患。故此预见,当前的全球金融显得多么动荡,这将令黄金市场焕发长期避险魅力,成为黄金牛市的宏观根基之一。

此外,金融后危机时代的经济发展与复苏不平衡,使得全球金融调控步调极不一致。大多国家饱受金融后危机的货币泛滥之困,通胀肆虐。但作为全球储备货币国家的美国,在本质上还需要超宽松的货币政策才继续刺激经济复苏。罗杰斯也表达了同样观点,罗杰斯在6月8日接受CNBC专访时表示:美国正濒临比2008年更严重的金融危机,过去三年政府支出相当骇人,美联储负担巨额债务。下次再出问题时怎么办?不能再印那么多钞票,所以情况会更糟。他预测美联储本月会如期结束QE2,但另一波量化宽松可能会以其他名义重出江湖,因明年11月要大选,华府势必印更多钱。

故在上述全球面临主权债务危机之困可能引发更多金融动荡的背景下,在美国本质上需要延续超宽松货币政策的背景下,金银市场怎能不延续中长期牛市!

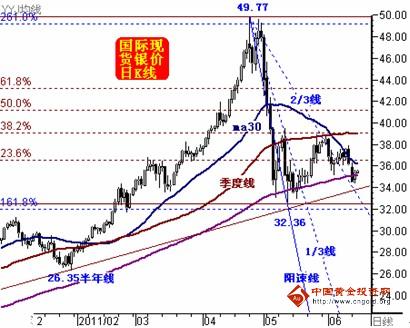

短期白银市场如图所示:

在历经5月显而易见的投机泡沫破灭打压后,白银市场作多氛围受到重创,银价的反弹有效遇阻30日均线和季度均线的反压,但下挡半年线支撑强劲。近两日银价再度回落考验半年线支撑,尽管技术上存在继续下跌可能,但在目前价位做空存在风险。甚至就笔者基于对冲基金在白银市场场内外的综合运作分析,白银市场新一轮作多的战略性正在迫近,仅还需要一些信号的确认。5月上旬,笔者曾认为引见存在调整至1月初低点附近的可能,但从近一个的银价运行态势,及对冲基金的综合运作来看,这种可能正在变小。

免责声明:文章中操作建议仅代表第三方观点与本平台无关,投资有风险,入市需谨慎。据此交易,风险自担。

黄金期货开户

黄金期货开户