机构疯狂抱团的大牛股

近期,公募基金相继披露持仓,十大重仓股里终于出现了新的面孔。

在偏股型基金中,中际旭创不仅挤进了十大重仓股排在第六,还在二季度成为加仓金额最多的股票,达到105.4亿元,而同样主营光模块的小弟新易盛,加仓金额约只有老大哥的1/4。

尽管后者今年翻倍的涨幅更加诱人,公募基金的审美已经给出了实际答案。

这两年CPO赛道被市场捧上天,作为核心龙一的中际旭创市值已飙升数倍,似乎开始“高处不胜寒”,然而二季度的机构为何仍继续疯狂追捧?

01

中际旭创目前市值1500亿左右,年初迄今涨幅达到66.27%,今年二季度基金公司对它的持股数量从17.5亿股增至25.9亿股,持股占比达到23.21%。

在去年已经涨了3倍的前提下仍能被机构看重,和公司作为行业龙头,能够吸收更多订单的业绩兑现潜力,是分不开的。

7月15号,中际旭创公布了上半年业绩预告,得益于下游AI赛道需求释放,公司利润保持着高增态势。

具体来看,预计上半年归母净利润区间达到了21.5亿元-25亿元,同比增长250.30%-307.33%,计算净利润中值为23.25亿元,加回对应的股权激励后的净利润实现22.43~25.93亿元。

增长的主要原因体现在产品结构上,光模块800G等高速产品需求持续提升,带动业绩高速增长。

对于这份成绩,市场其实是早有预期的。

因为目前400G和800G是目前市场上的主流产品,恰好公司就得益于400G/800G等高端产品出货比重的快速增长,产品结构持续优化,使得公司毛利率、净利润率都能得到大幅提升。

机构更重视中际旭创的逻辑,是在高速率光模块迭代成为主流产品的路线上,中际旭创目前走在了最前头。而且随着下半年800G以上产品开始逐步放量,并且向1.6T过渡,需求多少目前还未盖棺定论。

公司在800G和1.6T产品组合有着先发优势,不仅搭配出多种架构方案,还在 硅光、CPO等性价比更高的技术上进行了前瞻布局。随着明年云计算厂商迈入800G以上的部署周期,中际旭创自然能享有新产品周期的高溢价优势。

公司在调研中透露,仍然维持1.6T产品将在今年第四季度出货并在明年大规模放量的预期,此前公司给出大约500万的指引,至今未做调整。中国台湾产业链中,对于GB200的出货预期较为乐观,这暗示着1.6T产品仍有上调空间。

根据券商预测,2025年全球800G需求量超1600万只,1.6T需求将超500万只。800G明年的需求受益于CSP自建以太推理网络放量,1.6T受益于英伟达B系列芯片放量。

而到下半年,公司估值将逐渐计入明年业绩的想象。

迄今出色的业绩表现和赛道景气度让机构对明年利润增长有了更乐观的预测,有几家券商甚至拍出接近100亿的净利润,这使得25年市盈率压缩至20倍左右。

按照目前接近51倍的市盈率,可以想见,若明年还继续保持这样的估值水平,那么市值再翻一倍都有盼头。

但对于关注光模块投资机会的普通投资者来说,由于当前赛道景气度是支撑其估值的前提,那么未来中际旭创能否继续兑现潜力,又或者,新的挑战者将不断缩小差距,而公司能否守住光模块的定价权,都是值得思考的问题。

02

自2023年初以来,中际旭创、新易盛、天孚通信累计涨幅均在450%至650%之间,被投资者称为光模块“三剑客”。而今年三剑客的季度业绩一直在环比增长,证实了产业确实在边际向好。

AI的商业模式目前还没有形成闭环,但META、谷歌、特斯拉等几大科技巨头在加大算力资本开支投入,生怕在科技浪潮中掉队,加上Open AI等新势力,这使得从英伟达算力卡,再到整个数据中心产业链都拉紧了产能供应。

投入周期这才刚刚开始,从这个角度,三剑客的业绩至少2025年也不需要担心。

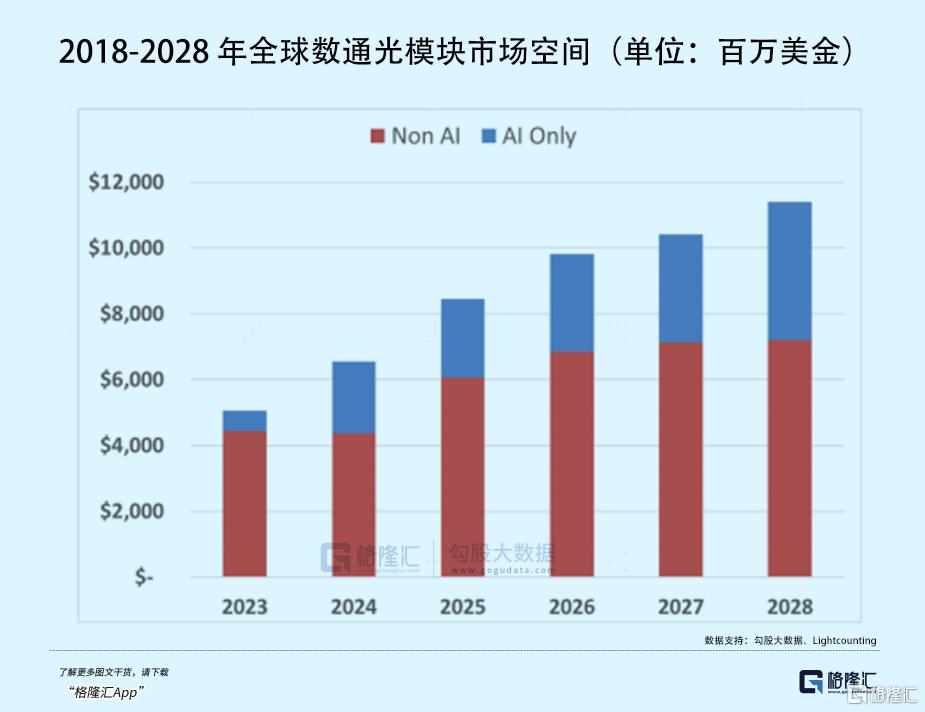

根据Lightcounting 预测,光模块的全球市场规模在2022-2027年将以11%的复合增长率保持增长,2027年有望突破200亿美元。

这其中,数通光模块又是增量关键,AI用的数通光模块驱动力主要来自800G、1.6T、3.2T 光模块需求。到2027年,整个数通市场 800G 及以上速率的光模块市场规模占比将超过50%。

因为AI的发展缩短了光模块产品的迭代周期,所以利润只能流向技术进度快,先进产能供应得上的头部厂商。

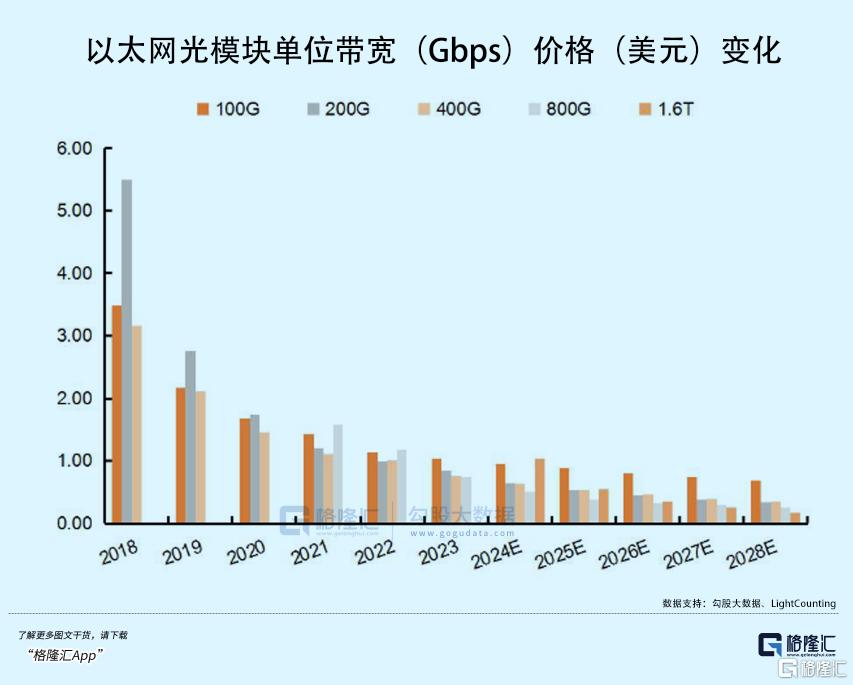

一方面,高速率在AI应用要求下需要迅速升级。2023 年之前,光模块速率翻倍需要约4年时间;而现在,从400G 到 800G 再到 1.6T 的代际升级有望缩短至两年。

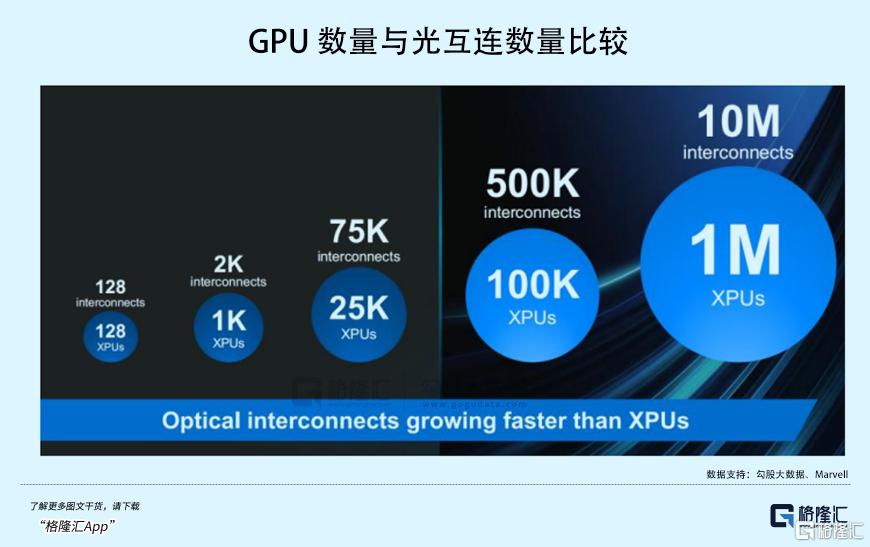

另一方面,光连接数量和AI芯片的比例也在持续提升。只要Scaling Law还有效,交换网络层数随着模型规模提升,需要配比的光模块同样要增加。英伟达在6月3号的Computex大会上发布了未来产品路线图,将AI芯片推至一年一代的迭代周期里,配套光模块也有望快速从800G向1.6T和3.2T升级,同时导入LPO、硅光、CPO等不同方案。

随着产品选代周期变短,产品技术壁垒提高,利好技术能力出众的头部厂商,行业格局有望持续集中。根据Lightcounting,中际旭创市占率在过去10年内迅速攀升,2023年公司超越Coherent在全球光模块市场中占据第一的份额。

行业需求确定性越来越高,市场对光模块厂商的关注,从技术、客户绑定关系转移到产能、出货节奏上来。

最明显的,是去年下半年开始,光模块板块内个股走势的分化,只有拿得出业绩的三剑客今年还能继续大幅上涨。

中际旭创的产能布局使其具备大批量高端光模块出货的能力。公司在苏州、铜陵、成都、泰国、中国台湾都设有生产基地。

其中,为了提高面向海外客户的出货量,为800G和1.6T等产品上量进行准备,公司的泰国工厂从去年下半年开始加大资本开支,持续扩充产能。

在大国科技博弈的背景之下,海外产能对于业务安全的重要性不言而喻。

月初,关于特朗普当选后的贸易政策主张在A股发酵,连光模块不放过,投资者们纷纷开始担心假如特朗普当选后,加税的风是否会吹向光模块,给海外竞争对手带来机会,对光模块的定价又将带来挑战。

这种担忧目前还未带来强有力的冲击,尽管关税可能已经是板上钉钉的事情,光模块毕竟依旧具备产能紧缺的特征,只有三剑客有足够的技术工艺和产能来跟进AI产业步伐。如果高速率光模块实在没什么壁垒,国内二线厂商就不会拿不到英伟达订单了,美国方面也不至于主动卡住自己的脖子。

根据中际旭创的公告以及投资者问答,其泰国产能占比预计将达到或超过50%,并有望进一步提升。

最后是价格对利润率的影响。

结合过去前几代产品的价格趋势来看,每一代光模块在初始大规模量产阶段价格年降幅较大,后续趋于平稳。如果出现严重降价的现象,主营业务的毛利率将受到影响,利润可能无法达到市场预期。

因此头部厂商一直致力于硅光技术的使用,硅光解决方案集成度高,在速度、能耗、成本等方面均具有良好表现,在超 400G 的短距场景、相干光场景中有低成本优势。

再加上东南亚产能的低劳动成本,即使价格向下调降,由于物料成本和工艺环节有所节省,随着硅光产品在收入结构中不断上升,预计将会更好的留住利润。

中际旭创对硅光业务就比较乐观,透露未来计划优先出货硅光产品,明年整体产能将有所改善,并期望硅光产品的占比能达到7成以上。

03

单看这只重仓股过去两年6倍的涨幅,的确很吓人。但如果计入2025年利润高增预期下的估值就会变成大概20倍,同理的,新易盛是32倍,天孚通信是24倍。

一般情况来说,高端制造业的通用估值是20-25倍,所以中际旭创的目前估值水平虽然小贵,但也还不算被炒上天。

不过最大的问题就在于,当前的市场环境并不算是“一般情况”,市场对任何个股的估值都不太友好,再好的公司估值也要打个折扣,中际旭创也并不会例外。

同时不要忘了赛道股的关键前提,永远是景气度。如果后续下游客户算力建设没达到预期,或者核心客户供应链引入竞争,导致价格大幅降低,就可能会导致光模块厂商业绩放缓,进而出现“业绩与估值”双杀的局面。所以即使是最看好的投资者,也要时刻注意投资波动的风险。(全文完)

来源:格隆汇

温馨提示:财经最新动态随时看,请关注金投网APP。

免责声明:文章中操作建议仅代表第三方观点与本平台无关,投资有风险,入市需谨慎。据此交易,风险自担。

黄金期货开户

黄金期货开户